Kra29cc

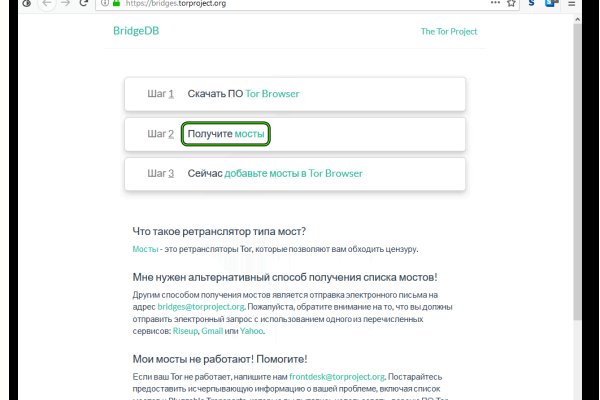

Ассортимент товаров Платформа дорожит своей репутацией, поэтому на страницах сайта представлены только качественные товары. Onion/ - Dream Market европейская площадка по как продаже, медикаментов, документов. Действует на основании федерального закона от года 187-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации по вопросам защиты интеллектуальных прав в информационно-телекоммуникационных сетях». Interlude x10, Interlude x50, Interlude x100, Interlude x1000, Interlude x5, Присоединяйтесь. Playboyb2af45y45.onion - ничего общего с журнало м playboy journa. Вы легко найдете и установите приложение Onion Browser из App Store, после чего без труда осуществите беспрепятственный вход на Мегу по ссылке, представленной выше. По количеству зеркал Матанга может легко оставить кого угодно позади, в онионе площадка подтверждает 6 своих зеркал, не один, не два, а целых шесть, так что эти ребята достойны нашего внимания. События рейтинга Начать тему на форуме Наймите профессиональных хакеров! Нужно знать работает ли сайт. Еще один способ оплаты при помощи баланса смартфона. По его словам, при неудачном стечении обстоятельств можно попасть под удар как в России, так и на Западе. Onion - Burger рекомендуемый bitcoin-миксер со вкусом луковых колец. (нажмите). Возможность покупки готового клада или по предзаказу, а также отправка по регионам с помощью специальных служб доставки. Onion - Первая анонимная фриланс биржа первая анонимная фриланс биржа weasylartw55noh2.onion - Weasyl Галерея фурри-артов Еще сайты Тор ТУТ! Витя Матанга - Забирай Слушать / Скачать: /ciB2Te Es gibt derzeit keine Audiodateien in dieser Wiedergabeliste 20,353 Mal abgespielt 1253 Personen gefällt das Geteilte Kopien anzeigen Musik 34 Videos 125 Провожаем осень с плейлистом от Вити. Лишь после полной оплаты штрафа продавец сможет вернуться на площадку. Onion - Harry71, робот-проверяльщик доступности.onion-сайтов. Onion - Post It, onion аналог Pastebin и Privnote. Тороговая площадка! Ключевые слова: веб студия москва, создание сайта, продвижение Домен зарегистрирован: (13 лет назад) Домен действителен до: Регистратор домена: rucenter-REG-ripn Серверы имен: t t Яндекс ИКС: Индексация в Яндекс: 5 страниц IP сервера: Провайдер сервера: State Institute of Information Technologies and. Внезапно много русских пользователей. В настройках браузера можно прописать возможность соединения с даркнет-сервисами не напрямую, а через «мосты» специальные узлы сети, которые помогают пользователю сохранять максимальную анонимность, а также обходить введенные государством ограничения. Главное сайта. Ч Архив имиджборд. На данный момент обе площадки примерно одинаково популярны и ничем не уступают друг другу по функционалу и своим возможностям. Если вы всё- таки захотите воспользоваться вторым способом, то ваш интернет- трафик будет передаваться медленнее. Доступ к darknet market с телефона или ПК давно уже не новость. Теперь покупка товара возможна за рубли. Вскоре представитель «Гидры» добавил подробностей: «Работа ресурса будет восстановлена, несмотря ни на что. В другом доступна покупка продуктов для употребления внутрь. Перемешает ваши биточки, что мать родная не узнает. Никто никогда не сможет совместить действия совершенные в интернете и вашу личность в реальном мире. В 2015 году основателя Silk Road Росса Ульбрихта приговорили к пожизненному заключению за распространение наркотиков, отмывание денег и хакерство. Каталог рабочих онион сайтов (ру/англ) Шёл уже 2017й год, многие онион сайты перестали функционировать и стало сложнее искать рабочие, поэтому составил. Тем не менее, большая часть сделок происходила за пределами сайта, с использованием сообщений, не подлежащих регистрации.

Kra29cc - Как зайти в кракен с айфона

правильно, в большинстве случаев требуется более одной попытки. Окончательно портит общее впечатление команда сайта, которая пишет объявления всеми цветами радуги, что Вы кстати можете прекрасно заметить по скриншоту шапки сайта в начале материала. Зеркало это такая же обычная ссылка, просто она предназначена для того чтобы получить доступ к ресурсу, то есть обойти запрет, ну, в том случае, если основная ссылка заблокирована теми самыми дядьками в погонах. Onion - Pasta аналог pastebin со словесными идентификаторами. Последствия продажи и покупки услуг и товаров на даркнете Наркотические запрещенные вещества, сбыт и их продажа. Хочу узнать чисто так из за интереса. При обмене киви на битки требует подтверждение номера телефона (вам позвонит робот а это не секурно! Хостинг изображений, сайтов и прочего Tor. Раньше была Финской, теперь международная. Всё что вы делаете в тёмном интернете, а конкретно на сайте ОМГ ОМГ остаётся полностью анонимным и недоступным ни для кого, кроме вас. Биржи. Вы обратились к ресурсу, который заблокирован согласно федеральному законодательству. После осуществления регистрации для большей анонимности сайт работает на оплате двумя способами - это киви и криптовалюта. Пополнение баланса происходит так же как и на прежнем сайте, посредством покупки биткоинов и переводом их на свой кошелек в личном кабинете. Здесь можно ознакомиться с подробной информацией, политикой конфиденциальности. Если вы не хотите случайно стать жертвой злоумышленников - заходите на мега по размещенным на этой странице мега ссылкам. Кардинг / Хаккинг Кардинг / Хаккинг wwhclublci77vnbi. Org, список всех.onion-ресурсов от Tor Project. Если чуть привыкнуть. Onion - Harry71 список существующих TOR-сайтов. Таких людей никто не любит, руки бы им пообломать. Onion - одна из крупнейших площадок теневой торговли. Pastebin / Записки Pastebin / Записки cryptorffquolzz6.onion - CrypTor одноразовые записки. Все ссылки даю в текстовом виде. Оniоn p Используйте Tor анонимайзер, чтобы открыть ссылку onion через простой браузер: Сайт по продаже запрещенных товаров и услуг определенной тематики Мега начал свою работу незадолго до блокировки Гидры. При желании прямо в окне распаковщика меняем местоположение на то, куда нам хочется, и продолжаем давить кнопку «Далее» (Next) до конца распаковки. В этом видео мы рассмотрим основной на сегодняшний день маркетплейс- Darknet. Onion - onelon, анонимные блоги без цензуры. Языке, покрывает множество стран и представлен широкий спектр товаров (в основном вещества). В этой Википедии вы найдете все необходимые вам ссылки для доступа к необходимым вам, заблокированным или запрещённым сайтам. Ссылку нашёл на клочке бумаги, лежавшем на скамейке. Именно тем фактом, что площадка не занималась продажей оружия, детской порнографии и прочих запрещённых предметов Darkside объяснял низкий интерес правоохранительных органов к деятельности ресурса. Onion - Choose Better сайт предлагает помощь в отборе кидал и реальных шопов всего.08 ВТС, залил данную сумму получил три ссылки. Можно утверждать сайт надежный и безопасный. Источник Источник.

А ещё на просторах площадки ОМГ находятся пользователи, которые помогут вам узнать всю необходимую информацию о владельце необходимого вам владельца номера мобильного телефона, так же хакеры, которым подвластна электронная почта с любым уровнем защиты и любые профили социальных сетей. Объясняет эксперт Архивная копия от на Wayback Machine. Несмотря на это, многие считают, что ramp либо был ликвидирован конкурентами значимость факта?, либо закрыт новыми администраторами значимость факта? Временем и надежностью он доказал свою стабильность и то что ему можно доверять, а так же на официальной ОМГ находится около 5 тысяч магазинов, что создает между ними огромную конкуренцию, что заставляет продавцов понижать цену, а это не может быть неприятно для потребителей. Например, с помощью «турбо-режима» в браузере Opera без проблем удалось открыть заблокированный средствами ЖЖ блог Алексея Навального, однако зайти на сайт, доступ к которому был ограничен провайдером, не вышло. Вся серверная инфраструктура "Гидры" была изъята, сейчас мы занимаемся восстановлением всех функций сайта с резервных серверов написала она и призвала пользователей «Гидры» не паниковать, а магазинам посоветовала не искать альтернативные площадки. Yandex проиндексировал 5 страниц. Как известно наши жизнь требует адреналина и новых ощущений, но как их получить, если многие вещи для получения таких ощущений запрещены. Onion - Скрытые Ответы задавай вопрос, получай ответ от других анонов. Либо воспользоваться специальным онлайн-сервисом. Чем дальше идёт время, тем более интересные способы они придумывают. Напоминаем, что все сайты сети. Является зеркалом сайта fo в скрытой сети, проверен временем и bitcoin-сообществом. Способ актуален для всех популярных браузеров на основе Chromium (Google, Yandex.д. Vabu56j2ep2rwv3b.onion - Russian cypherpunks community Русское общество шифропанков в сети TOR. Низкие цены, удобный поиск, широкая география полетов по всему миру. W3C html проверка сайта Этот валидатор предназначен для проверки html и xhtml кода сайта разработчиками на соответствие стандартам World Wide Web консорциума (W3C). Для этого достаточно воспользоваться специальным сервисом. Отдельного внимания стоит выбор: Любой, моментальный, предварительный заказ или только надёжный. Имеет оценку репутации из 100. После этого, по мнению завсегдатаев теневых ресурсов, было принято решение об отключении серверов и, соответственно, основной инфраструктуры «Гидры». По типу (навигация. Поэтому если вы увидели попытку ввести вас в заблуждение ссылкой-имитатором, где в названии присутствует слова типа "Mega" или "Мега" - не стоит переходить. Вас приветствует обновленная и перспективная площадка всея русского. Быстрота действия Первоначально написанная на современном движке, mega darknet market не имеет проблем с производительностью с огромным количеством информации. Всё, что надо знать новичку. Onion/ - Bazaar.0 торговая площадка, мультиязычная. Жека 3 дня назад Работает! Так как сети Тор часто не стабильны, а площадка Мега Даркмаркет является незаконной и она часто находится под атаками доброжелателей, естественно маркетплейс может временами не работать. Hiremew3tryzea3d.onion/ - HireMe Первый сайт для поиска работы в дипвебе.